Les 7 parties à regarder en priorité

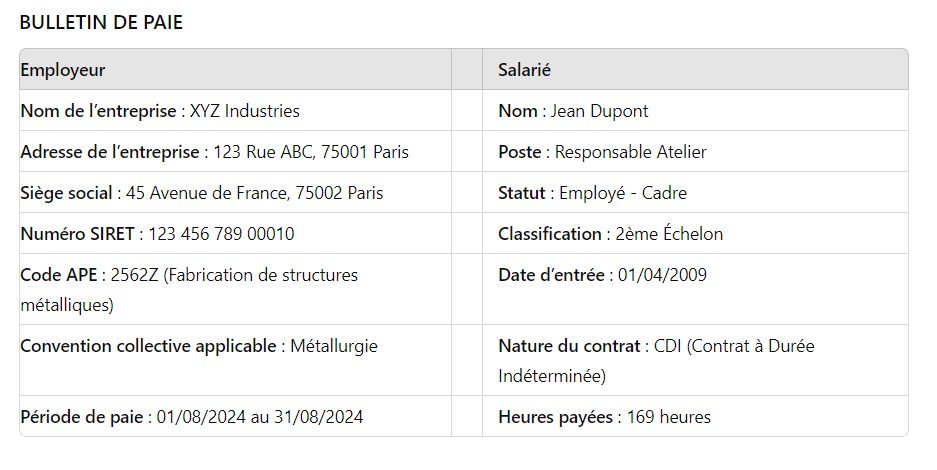

Partie 1 : Informations relatives à l’employeur et au salarié

Tout en haut de votre fiche de paie, on trouve presque toujours la partie générale. Elle détaille les informations et l’identité des deux parties liées par le contrat de travail, à savoir l’entreprise et le salarié.

- L’employeur doit y faire figurer des informations comme le nom de l’entreprise et son adresse, celle du siège social, le numéro Siret, le code APE (activité principale exercée)

- Côté salarié, les bulletins de paie détaillent de nombreuses informations comme votre identité, votre poste, statut, classification dans la hiérarchie, date d’entrée dans l’entreprise, nature du contrat.

Ces informations sont obligatoires sur tous les bulletins de salaire. D’autres informations importantes s’y trouvent comme la durée du temps de travail, la date à laquelle le salaire est versé et l’éventuelle convention collective applicable à laquelle le salarié est rattaché.

Partie 2 : Le salaire brut

Rentrons dans le vif du sujet et dans le détail de toutes ces mystérieuses lignes ! Tout en haut de votre fiche de paie figure le montant de votre salaire brut. C’est le salaire que vous verse votre employeur, avant déductions des cotisations sociales et cotisations patronales (cf. partie 3).

Votre salaire brut est calculé à partir de votre salaire mensuel de base, défini par votre contrat de travail. D’autres avantages peuvent apparaître au-dessus de la ligne « salaire brut total » et venir faire gonfler votre rémunération :

- Primes (primes d’ancienneté, primes exceptionnelles, prime de naissance, etc.)

- Heures supplémentaires (avec leur taux majoré)

- Avantages en nature

- Les jours de congés payés – et l’indemnité de congés payés qui y correspond. Dans le cas d’une absence non rémunérée, vous aurez une ligne de déduction.

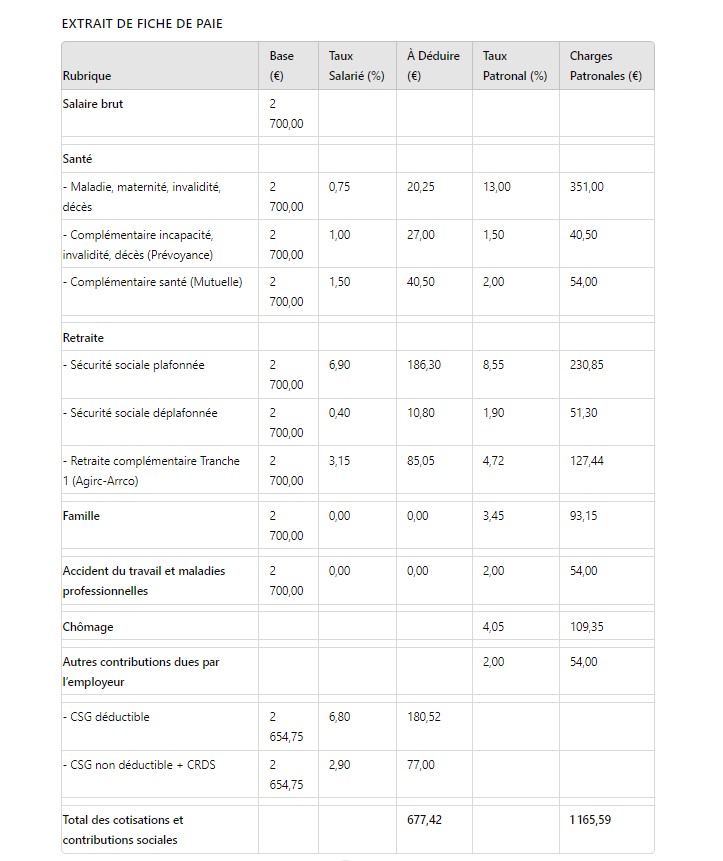

Partie 3 : Les cotisations et contributions sociales

Comme vous le savez sans doute déjà, vous ne percevez pas votre salaire brut total sur votre compte en banque à la fin du mois. Il faut y déduire des charges salariales et patronales, qu’on appelle aussi cotisations et contributions sociales.

C’est l’une des parties les plus complexes des fiches de paie, qui perd de nombreux salariés, car elle comporte de très nombreux éléments ! Visuellement, c’est pourtant la partie centrale, qui prend le plus de place sur votre bulletin de salaire. Chaque ligne détaille en effet une cotisation rentrant dans le calcul du montant de votre salaire net (= votre salaire brut moins les cotisations et contributions sociales).

Besoin de convertir rapidement votre salaire brut en net ? Utilisez notre calculateur.

Depuis la mise en place du bulletin de paie simplifié en 2018 (oui, la fiche de paie était encore plus complexe autrefois…), les cotisations sociales sont regroupées au sein de cinq branches. A chaque ligne correspond un « risque » couvert par l’une des branches de la Sécurité sociale (santé, retraite, famille, accidents du travail et maladie professionnelle) en plus de l’assurance-chômage, à laquelle seul l’employeur contribue désormais directement. En cotisant à ces branches de la Sécurité sociale, vous pourrez en bénéficier en cas de besoin : maladie, grossesse, retraite, accident, etc.

Sous la ligne santé, on retrouve la ligne « maladie, maternité, invalidité, décès », la ligne « complémentaire incapacité, invalidité, décès » (aussi appelée prévoyance) et la ligne « complémentaire santé » (votre mutuelle santé).

Sous la ligne retraite, on trouve la ligne « sécurité sociale plafonnée », « sécurité sociale déplafonnée » (vos cotisations retraite de base) et une ou deux lignes « complémentaire Tranche 1 », « complémentaire Tranche 2 » (cotisations pour la retraite complémentaire Agirc-Arrco).

En dessous, on retrouve la ligne « autres contributions dues par l’employeur », qui regroupe les autres contributions uniquement à la charge de l’employeur, dont le salarié ne connaît pas le détail. Juste en dessous, on peut éventuellement retrouver une ligne « exonérations et allégements de cotisations » si votre employeur en bénéficie.

Les dernières lignes correspondent à la CSG (pour contribution sociale généralisée) et la CRDS (pour contribution pour le remboursement de la dette sociale). Ces contributions sociales financent la sécurité sociale et l’assurance-chômage (CSG) et le remboursement de la dette de la Sécurité sociale (CRDS) et sont directement prélevées sur votre salaire brut, dans la limite de 98,25 % du salaire de base total. L’employeur fait souvent figurer ces contributions sur deux lignes, le taux imposable d’une part (CSG non déductible : 2,4%) auquel est joint la CRDS, également imposable (0,5%), et le taux non imposable d’autre part (CSG déductible : 6,8%).

Enfin, une ligne « total des cotisations et contributions sociales » ou « total retenues » qui récapitule le montant total des cotisations sociales prélevées sur votre salaire et le montant des cotisations patronales dont votre employeur doit également s’acquitter avant de vous verser votre paie.

Sous le total des cotisations et contributions sociales, d’autres lignes peuvent venir se rajouter : vos tickets restaurants, vos indemnités de transports, vos frais de déplacements, les contributions de votre CSE, etc. Toutes les sommes qui rentrent dans le calcul de votre salaire net, qui apparaît quant à lui à la fin de cette troisième partie.

Partie 4 : Salaire net et salaire net imposable

Pour rappel, votre salaire total brut correspond au montant de votre rémunération avant déduction des cotisations sociales : salaire de base + primes + heures supplémentaires + d’éventuelles indemnités soumises à cotisations (primes de repas, par exemple). Une fois les cotisations et contributions déduites, vous obtenez donc enfin votre salaire net, qui apparait donc tout en bas de la liste de ces cotisations.

On retrouve pourtant dans cette quatrième partie, plusieurs salaires nets différents :

Salaire net à payer avant impôt sur le revenu

C’est la somme nette à payer AVANT votre prélèvement à la source de l’impôt sur le revenu. Le montant de l’impôt est prélevé directement par votre employeur, qui le reverse ensuite à l’administration fiscale.

Le salaire net imposable

Le salaire net imposable sert de salaire de référence à l’administration fiscale pour calculer le montant de votre impôt sur le revenu. Le montant du net imposable est souvent plus élevé que le montant de votre salaire net duquel est déduit votre impôt. En effet, le salaire net imposable correspond à :

Montant de votre salaire brut – cotisations salariales + CSG/CRDS non déductible (2,90 %) + cotisations de l’employeur pour la complémentaire santé.

Votre taux d’imposition

Les informations concernant votre imposition comprennent votre taux d’imposition, le montant de votre impôt prélevé à la source sur le mois et le cumul des versements déjà effectués depuis le début de l’année. Cette partie impôt n’a pas de place attitrée sur une fiche de paie, mais on la retrouve souvent proche de la ligne salaire net avant impôt et net à payer après impôt.

Salaire net à payer après PAS (prélèvement à la source)

Voilà, vous y êtes : le net à payer après impôt correspond au montant de salaire que vous allez percevoir sur votre compte en banque ! Difficile de passer à côté : le montant du net à payer est souvent mis en avant d’une façon ou d’une autre, encadré, en gras ou tout à la fin du bulletin de salaire.

Partie 5 : A quoi sert le montant net social sur la fiche de paie ?

Depuis quelques mois, une nouvelle ligne s’est glissée parmi celles des différents salaires nets : le montant net social. De quoi s’agit-il ? C’est le revenu que vous devez déclarer à la CAF pour le calcul de vos prestations sociales, à savoir le RSA ou la prime d’activité. C’est sa seule et unique utilité. Voici comment il se calcule :

Montant net social = total salaire brut – total des cotisations et contributions sociales salariales.

Depuis le 1er janvier 2024, les contributions patronales finançant des garanties collectives de protection sociale complémentaires, comme la prévoyance ou la complémentaire santé, sont exclues du calcul net social.

Partie 6 : Le récapitulatif de l’année

Vos fiches de paie comportent aussi une dernière partie qui peut s’avérer bien pratique pour votre déclaration d’impôt par exemple : la somme de tous vos salaires versés sur l’année !

Sur certaines fiches de paie, vous retrouverez même une ligne pour le cumul de votre salaire net imposable à l’année, le cumul de vos cotisations sociales ou le total versé par votre employeur. Au même endroit, votre fiche de paie indique aussi le cumul de vos heures travaillées sur l’année.

Vous l’aurez compris, une fiche de paie comporte toujours une partie récapitulative, qui vous évite de sortir votre calculatrice et toutes vos fiches de paie de l’année pour effectuer différents calculs.

Partie 7 : Les congés payés

Les informations relatives à vos congés payés apparaissent souvent à la fin de la fiche de paie. Mais on retrouve aussi parfois cette partie en haut du bulletin, avant le salaire brut.

Sont détaillés ici les congés acquis, les congés pris et les congés restant – c’est-à-dire le solde entre congés acquis et congés pris. Votre fiche de paie doit aussi faire la différence entre les congés en cours d’acquisition – ceux que vous êtes en train de cumuler sur la période de référence en cours (année N) – et vos congés déjà acquis lors de la précédente période de référence (année N-1).

A cela s’ajoute aussi le solde de votre forfait de RTT !

Dans l’exemple ci-dessus, le salarié en question a déjà pris trois semaines de congés payés et posé deux jours de RTT au cours de l’année.

Source Hello work